Geld anlegen oder Hypothek amortisieren?

Eine Immobilie ist in Kombination mit einer Hypothek ein guter Weg, Vermögen aufzubauen. Da die Zinsen jedoch steigen, werden viele Immobilienbesitzerinnen und -besitzer zusätzliche Amortisationen in Betracht ziehen. Wer eine Hypothek aufnimmt, schuldet der Bank Geld. Werden diese Schulden abbezahlt, wird die Hypothek sozusagen amortisiert. Unterschieden wird zwischen der 1. Hypothek und der 2. Hypothek (Amortisationspflicht). Im Gegensatz zur 2. Hypothek ist die Amortisation der 1. Hypothek freiwillig und kann bei einer Festhypothek nur nach Ende der Laufzeit gebührenfrei vorgenommen werden.

Gründe für die Amortisation

Wer amortisiert, zahlt weniger Zinsen. Wer seine Hypothek amortisiert, zahlt weniger Hypothekarzinsen. Im Gegenzug steigt jedoch die Steuerbelastung. Die Zinsen spielen daher bei der Überlegung, ob eine Hypothek amortisiert werden soll, eine grosse Rolle.

Verschuldungsgrad sinkt mit freiwilliger Rückzahlung. Viele Immobilienbesitzer empfinden eine hohe Hypothek als Belastung. Der Wert Ihrer Immobilie kann sich immer ändern. Im besten Fall steigt er, allerdings kann er mit der Zeit auch wieder an Wert verlieren. Dies führt dazu, dass der prozentuale Anteil der Hypothek im Vergleich zum Wert der Immobilie, sprich der Verschuldungsgrad, ansteigt. Mittels Amortisation können Hausbesitzer die Schulden an die Bank zurückzahlen. Sie senken damit die private Verschuldung und erhöhen ihren Anteil am Eigenheim.

Gründe gegen die Amortisation

Steuern. Eine Immobilie muss versteuert werden. Dies einerseits als Vermögen, anderseits aber auch als Eigenmietwert, der zum steuerbaren Einkommen dazugerechnet wird. Das Gesetz erlaubt es aber, die Zinsen von Hypothekarschulden vom steuerbaren Einkommen abzuziehen. Aus diesem Grund kann es sinnvoll sein, die Hypothek nicht zu amortisieren und so die steuerlichen Vorteile in Form von Abzugsmöglichkeiten beizubehalten.

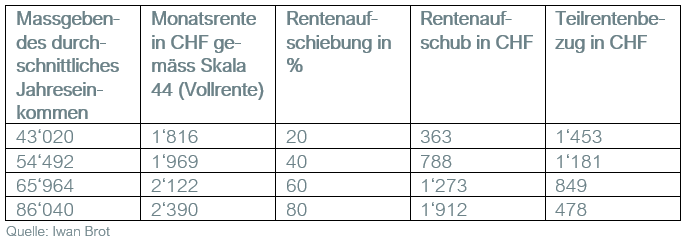

Sicherheit. Frei zur Verfügung stehendes Kapital kann Sicherheit bieten. Verzichten Sie auf die Amortisation der Hypothek, kann die Finanzierung zum Beispiel einer Renovation aus den eigenen Mitteln gestemmt werden. Gerade ältere Personen sind froh, wenn eine niedrige Rente mit gespartem Geld aufgestockt werden kann. Deshalb lohnt es sich, eine Hypothek nicht komplett zu amortisieren.

Risiken

Durch die hohen Hypothekarzinsen steigen die Wohnkosten für Immobilienbesitzende. Dies könnte dazu führen, dass die Attraktivität von Wohneigentum gegenüber der Miete sinkt. Wer sich mit der Planung eines Eigenheims befindet, sorgt sich aufgrund der angespannten Lage auf dem Rohstoffmarkt um Bauverzögerung und Preiserhöhung. Durch die Verzögerungen kann der Zeitpunkt des Kapitalbedarfs unklar sein, was zusätzlich zur ungewissen Zinsentwicklung dazukommt.

Nun Geld anlegen oder Hypothek amortisieren?

Wenn Sie das Geld anlegen, haben Sie die Chance, dass Sie darauf eine ansprechende Rendite erzielen. Gleichzeitig tragen Sie je nach Anlagestrategie ein mehr oder weniger hohes Anlagerisiko. Wichtig ist es, angesichts Ihres Alters genau zu überlegen, wie viele Risiken Sie eingehen wollen und können. Bei einem älteren Haus muss damit gerechnet werden, dass jederzeit etwas renoviert werden muss. Wer also seine Hypothek amortisiert, sollte deshalb immer eine ausreichende Reserve zurückbehalten, um unvorhergesehene Kosten decken zu können. Es gibt viele Faktoren, die es zu beachten gibt. Allerdings ist es gar nicht so einfach, diese Faktoren gegeneinander abzuwägen. Es lohnt sich deshalb, sich vorab beraten zu lassen.

Für ein erstes, kostenloses und unverbindliches Informationsgespräch kontaktieren Sie uns per Mail (kontaktanfrage@vpz.ch) oder rufen Sie unsere kostenlose VPZ Hotline unter 0800 822 288 an, um direkt einen Termin mit Ihrem Beratungsspezialisten zu vereinbaren. Eine ganzheitliche Planung mit Weitsicht koordiniert Ihre Situation, deckt Optimierungsmöglichkeiten auf und bringt langfristigen Erfolg.

Lesen Sie weitere interessante VPZ-Stories: