Nachhaltigkeit boomt.

Ob in Politik, Wirtschaft oder Gesellschaft, das Thema Nachhaltigkeit steht ganz oben auf der Agenda, da es die Welt vor fundamentale Veränderungen stellt. Die Auswirkungen werden tiefgreifend sein, was sie auch sein sollen. Denn Nichtstun würde mittel- bis langfristig mehr Schaden und Kosten verursachen, als wirtschaftlichen und gesellschaftlichen Nutzen zu stiften. Je früher man also handelt und sich der Thematik stellt, desto tiefer kann der potenzielle Schaden gehalten werden.

Doch was sind denn eigentlich die Risiken und was bedeutet Nachhaltigkeit? Definitionen gibt es viele, und sie weichen teilweise voneinander ab. Im Kern zielen aber alle in die gleiche Richtung. Wir halten uns an die Definition aus dem berühmten Report aus dem Jahr 1987 «Our Common Future» respektive dem Brundtland Report, wie er öfter in Kreisen der Fachleute genannt wird, und damit auf den Namen der Vorsitzenden der Weltkommission für Umwelt und Entwicklung, Gro Harlem Brundtland, abzielt. Diese lautet wie folgt:

«Sustainable development

is development that meets the

needs of the present without

compromising the ability of future

generations to meet their

own needs.»

(WCED, 1987)

Das bedeutet, dass die nachhaltige Entwicklung eine Entwicklung sein soll, in der die gegenwärtigen Bedürfnisse befriedigt werden sollen, ohne die Fähigkeit künftiger Generationen zu beeinträchtigen, ihre eigenen Bedürfnisse zu erfüllen. Der Inhalt im Bericht ist hoch relevant und gilt als eine Art Leitbild zur nachhaltigen Entwicklung gemäss dem heute üblichen Verständnis. Er hob insbesondere die Verflechtung wirtschaftlicher, sozialer und ökologischer Prozesse hervor und kann deshalb als erster wichtiger Meilenstein für modernes nachhaltiges Investieren angesehen werden.

In den Jahren danach ist ein schnell wachsender Markt entstanden, der relativ rasant von der Nische heraus zum Mainstream geworden ist. Aufgrund seiner fundamentalen Veränderung in Wirtschaft und Gesellschaft, die quer durch alle Industrien durchgeht, kann keineswegs mehr von einem Modetrend die Rede sein.

In der Schweiz und global kann ein exponentielles Wachstum im Bereich des nachhaltigen Investierens beobachtet werden, wobei besonders in den vergangenen 2 bis 3 Jahren nochmals eine deutliche Beschleunigung stattfand. Im Jahr 2019 hat das Volumen nachhaltiger Anlagen alleine im hiesigen Markt um 62 Prozent auf rund 1200 Milliarden Franken zugenommen (nach +83 Prozent im Jahr 2018), wie die neuste Studie von Swiss Sustainable Finance (SSF) zeigt. Aber auch in anderen Weltregionen sind Zuwachsraten im zweistelligen Prozentbereich keine Seltenheit.

Und es gibt genügend Anzeichen, dass dieser Trend in den kommenden Jahren anhalten wird. Für uns kommt dies nicht überraschend, weshalb wir uns bereits früh mit dem Thema intensiv auseinandergesetzt und entsprechende Massnahmen getroffen haben.

Die Treiber sind vielfältig, wobei die Regulierung, das breite Bewusstsein und Interesse der Konsumentinnen und Konsumenten sowie Investorinnen und Investoren über die globalen sozialen, wirtschaftlichen und ökologischen Probleme wie Klimawandel, Verlust der Biodiversität, Hunger, Ressourcenknappheit etc. sowie die Widerlegung einer potenziell tieferen Rendite beim nachhaltigen Investieren zu den Hauptfaktoren gezählt werden können.

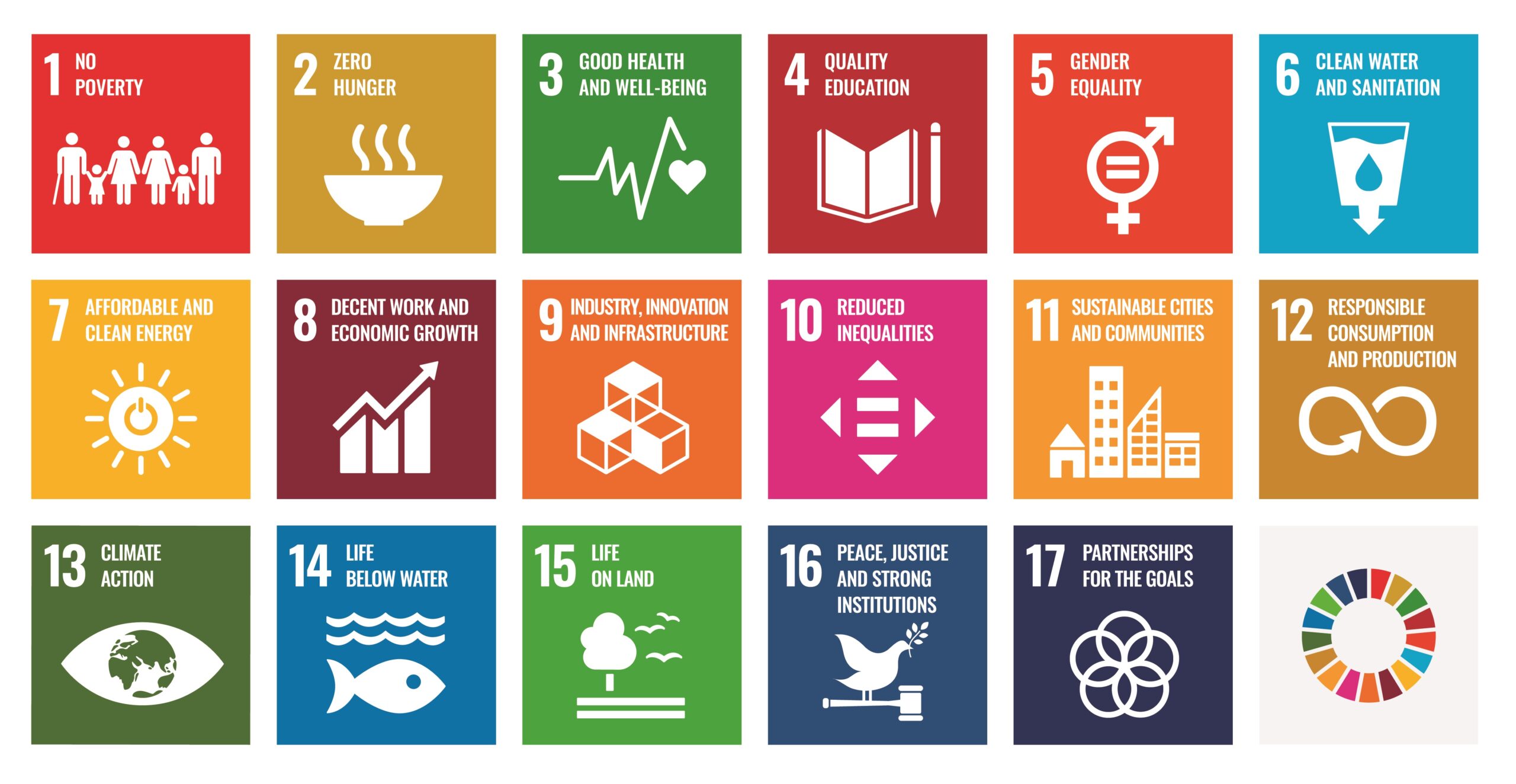

Die Zugerberg Finanz orientiert sich

im Grundsatz an den 17 Nachhaltigkeitszielen

der UNO, wobei wir beim Investieren weiterführende

und umfangreiche Research-Berichte sowie

aktuelle Studien mitberücksichtigen.

Die genannten Risiken oder Weltprobleme sind auch Bestandteil der 17 Nachhaltigkeitsziele (Sustainable Development Goals, SDGs) der UNO, die im Jahr 2015 verabschiedet wurden, und sie stellen gleichzeitig die Agenda bis 2030 und darüber hinaus für alle UNO-Mitgliedstaaten dar. In gewissem Grade ersetzen diese Ziele die 8 Millennium Development Goals (MDGs), die, wie der Name vermuten lässt, im Jahr 2000 definiert wurden. Die 17 Ziele mit ihren 174 Subzielen sind allerdings viel umfassender, weltweit anerkannt und werden in den kommenden Jahren ein wesentlicher Treiber ökonomischer Prosperität sein. Die Erreichung der Ziele verlangt aber die Initiative aller Marktakteure. Es geht hierbei nicht nur um monetäres Engagement, sondern auch darum, das Bewusstsein zu stärken, dass man mit kleinen Veränderungen im Lebensalltag bereits einen Beitrag für eine nachhaltige Zukunft leisten kann. So kann bereits bei der Vermeidung von Plastikmüll und Essensresten oder mit energieeffizienteren Glühbirnen Gutes getan und dabei noch Geld gespart werden.

Allerdings können die Ziele alleine davon noch nicht erreicht werden und verlangen hohe Investitionsvolumen und Kapitalumschichtungen. Die UN-Kommission für Handel und Entwicklung (UNCTAD) schätzte die benötigten Investitionen einmal auf 5 bis 7 Billionen US-Dollar pro Jahr, die seit der Lancierung der Ziele notwendig sind. Es wird offensichtlich, dass die Gelder der institutionellen Investorenschaft, die den Löwenanteil im nachhaltigen Investieren ausmachen, allein nicht ausreichen. Es ist aber auch so, dass es nicht nur um Neuinvestitionen geht. Kapital-Reallokationen und Kapitalumverteilungen in nachhaltigere Produkte gelten genauso und tragen letzten Endes zu den notwendigen Geldern bei. Vermögensverwaltung und Assetmanagement gelten somit als wichtige Katalysatoren in diesem Zusammenhang.

Die Zugerberg Finanz orientiert sich im Grundsatz an den 17 Nachhaltigkeitszielen der UNO, wobei wir beim Investieren weiterführende und umfangreiche Research-Berichte und aktuelle Studien mitberücksichtigen. Dies erlaubt uns u.a., ein Unternehmen einem Nachhaltigkeitsthema – basierend auf den SDGs – zuzuordnen, wodurch wir mit den Anlagen einen positiven Impact erreichen und gleichzeitig am Trend mitpartizipieren können.

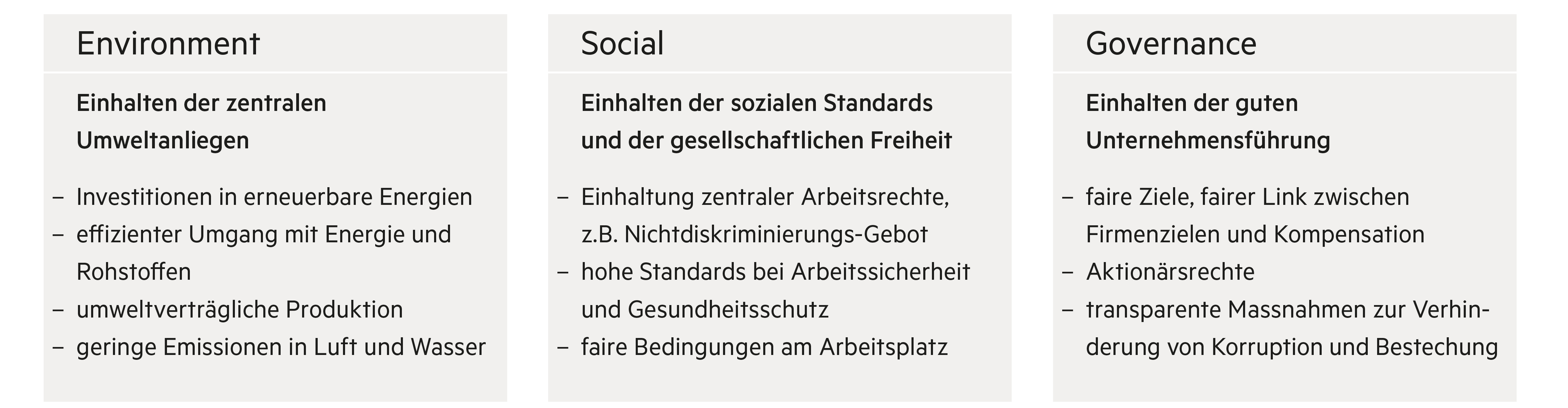

Die SDG-Themen adressieren in erster Linie soziale und umweltbezogene Ziele. Das heisst allerdings keineswegs, dass der dritten Dimension, der Governance, weniger Gewichtung zuzuordnen ist. Im Investmentprozess gehört eine adäquate Governance Due Diligence eindeutig dazu.

Neben den SDGs, die überwiegend im Impact Investment vorzufinden sind, gibt es weitere Nachhaltigkeitsstrategien, um sich als Investorin oder Investor nachhaltig zu positionieren. Die häufigsten drei laut SSF sind ESG-Integration, -Ausschluss und ESG-Engagement. Weitere sind das normbasierte Screening, Best in Class sowie nachhaltige Themenfonds. Durch die bessere Verfügbarkeit von ESG-Daten sowie durch die Verbesserung der Datenqualität hat sich die ESG-Integration als populärster Ansatz durchgesetzt. Insgesamt haben all diese Ansätze ihre Stärken und Schwächen, wie übrigens jede Investitionsstrategie, und lassen sich auch kombinieren. Letzteres kann Sinn machen, da bei professioneller Handhabung die Strategien massgeschneidert auf die Kundenbedürfnisse zusammengestellt werden können. Es kann allerdings auch schnell zur Überforderung führen, da z.B. bei einem Investmentfonds für Dritte nicht immer offensichtlich ist oder überhaupt offengelegt wird, welche Strategien zur Anwendung kommen. Nachhaltigkeit, in welcher Form auch immer, verlangt Transparenz, was sowohl für die Produkteanbieter wie auch für die Nachfrager Vorteile bringt.

ESG

Was diese drei Buchstaben E, S und G bedeuten, zeigt die folgende Grafik:

Auch wir schenken in der Anlageanalyse den drei ESG-Dimensionen besondere Beachtung, da es schlichtweg nicht mehr ausreicht, die Attraktivität einer Anlage alleine auf der Basis des klassischen Rendite/Risiko-Profils zu bestimmen, insbesondere bei langfristig orientierten Investoren. Demzufolge schenken wir einer weiteren Dimension, dem Einfluss der Anlage auf Umwelt und Gesellschaft, eine höhere Beachtung. Damit kommen wir den anspruchsvollen Kundenbedürfnissen nach, nebst einer finanziellen Rendite auch eine positive oder zumindest nicht eine negative Wirkung auf die Gesellschaft und Umwelt zu erzielen.

Wir sind überzeugt, dass führende ESG-Unternehmen die Rendite längerfristig positiv prägen können, während schlechtere ESG-Unternehmen ein erhöhtes Risiko darstellen (VW-Dieselskandal, BPs Ölkatastrophe etc.) und die Rendite schmälern. Unsere Ansicht ist sowohl wissenschaftlich wie auch empirisch untermauert. Beispielhaft wurde dies in der berühmten Metastudie aus dem Jahr 2015 von Friede, Busch und Bassen aufgezeigt, in der mehr als 2000 Studien bezüglich ESG und Performance analysiert wurden. Darin stellte sich unter anderem heraus, dass über 90 Prozent aller Studien einen positiven oder zumindest neutralen Zusammenhang zwischen ESG und Unternehmenserfolg aufweisen.

2000 Studien bezüglich ESG und Performance

belegen unter anderem, dass über 90 Prozent aller Studien

einen positiven oder zumindest neutralen Zusammenhang

zwischen ESG und Unternehmenserfolg aufweisen.

(METASTUDIE FRIEDE, BUSCH UND BASSEN, 2015)

Es zeigt sich also, dass Gesellschaften, die nachhaltig wirtschaften, eher positive Effekte daraus erzielen. Aus der Perspektive des Risikomanagements lassen sich durch die ESG-Integration gewisse Risiken managen und damit vermindern oder sogar vermeiden. Ein ESG-Leader-Unternehmen, das sich seiner ESG-Risiken bewusst ist, kann diese proaktiv angehen und bereits Massnahmen treffen, bevor es zu einem Schaden kommt. Die Reputation der Gesellschaft kann dadurch gewahrt werden, was eine Schlaufe positiver Effekte mit sich bringt und sich erfreulicherweise auch im Aktienkurs widerspiegelt.

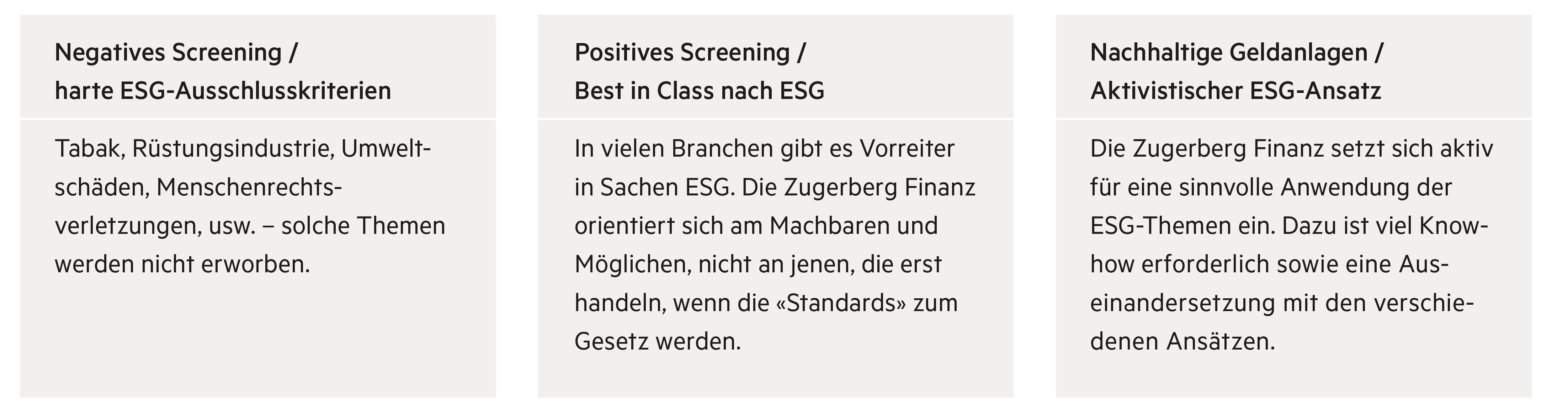

Die ersten beiden sind klassische Nachhaltigkeitsansätze. Das negative Screening erlaubt uns, Unternehmen oder Branchen ganz aus dem Anlageuniversum auszuschliessen, die beispielsweise in Korruptionsfälle verwickelt, im Bau von Waffen wie Streuminen oder Massenvernichtungswaffen tätig oder für einen hohen Anteil an Umweltschäden verantwortlich sind. Das positive Screening erlaubt uns, innerhalb einer Branche diejenigen Unternehmen zu bevorzugen, die gegenüber ihrer Konkurrenz über ein überdurchschnittliches ESG-Profil verfügen. Der dritte Ansatz fasst mehrere Nachhaltigkeitsansätze zusammen. Dies, da nicht bei allen Anlageprodukten die gleichen Ansätze Sinn machen. Beispielsweise macht es wenig Sinn, die Nachhaltigkeitsstrategie «Voting» bei Obligationen zu verwenden. Zudem gibt uns der aktivistische ESG-Ansatz die notwendige Flexibilität, die Investmentobjekte im Einzelfall streng zu beurteilen. Da wir viel Wert auf Transparenz legen, behandeln wir das Thema ohne Scheuklappen. Taucht bei einem Unternehmen etwas Unstimmiges auf (z.B. Glyphosat/Bayer), trennen wir uns von diesem Titel. Gibt es hingegen eine sinnstiftende Kreditfinanzierung eines Unternehmens (z.B. BayWa), wird der entsprechende «Green Bond» gegenüber gleichwertigen Bonds bevorzugt.

Bei Direktanlagen haben wir die Entscheidungsfreiheit und können die Einzeltitel präzise in der Nachhaltigkeitsthematik steuern. Bei den Fondslösungen greifen wir bei einer Erstbeurteilung auf Fondsratings zurück und tauschen uns bei Bedarf direkt mit dem Fondsmanagement aus. Obwohl die Nachhaltigkeitsaspekte wichtig sind, müssen auch die finanziellen Faktoren nachhaltig sein. Bei Obligationen steht hierzu die Bilanz- und Ertragssolidität im Vordergrund, während wir bei Aktien viel Wert auf ein nachhaltiges Geschäftsmodell und auf die Governance legen. Bei nachhaltigen Infrastrukturanlagen sehen wir weiter grosses Potenzial mit spannenden Bruttoerträgen von 4 bis 6 Prozent pro Jahr. Im Bereich der alternativen Anlagen gefallen uns besonders Privatmarktanlagen, die nicht nur einen grossen Diversifikations- und Renditebeitrag leisten, sondern auch als Quelle nachhaltiger Innovationen gelten.

Welchen Kriterien eine nachhaltige Kapitalanlage schlussendlich aber genügen muss, dafür gibt es keine einheitliche Definition. Dies liegt unter anderem daran, dass sich die genutzten Kriterien von Produkt zu Produkt und von Anbieter zu Anbieter unterscheiden können. Wichtig sind die Transparenz über das Nachhaltigkeitskonzept und die verwendeten Kriterien bei den Anlagen.

Oben stehend haben wir in der Zugerberg Finanz drei Vorgehensweisen definiert,

die im Zusammenhang mit Nachhaltigkeit bei allen Investmentobjekten zur Anwendung kommen.

Unterschiede bei der Nachhaltigkeit

Blicken wir auf die andere Seite des Atlantiks, machen sich bei den grossen Techgiganten Unterschiede bemerkbar. So gehen Amazon und Facebook derzeit unterschiedliche Wege. Beispielsweise lassen sich mit dem grössten Netzwerk der Welt (wie übrigens auch mit Twitter) leicht rassistische, hetzerische und manipulative Inhalte verbreiten. Das oben erwähnte «Nichtstun» hat Facebook nun zu spüren bekommen. Unilever, Honda und Starbucks haben das Werbebudget gestrichen, während weitere grosse Gesellschaften (Patagonia, North Face etc.) folgen und andere (Coca-Cola, P&G etc.) dies bereits in Erwägung ziehen. Demgegenüber hat Amazon kürzlich den neuen «Climate Pledge Fund» ins Leben gerufen, der 2 Milliarden US-Dollar für Investitionen in nachhaltige und dekarbonisierende Technologien bereitstellen wird. Auf Stufe Governance beweist der Gründer, dass ihm der zukünftige Lebensraum wichtig ist, indem er 10 Milliarden US-Dollar für eine klimafreundliche Initiative bereitgestellt hat. Aus Anlegersicht wird es offensichtlich, welches der beiden Unternehmen die besseren Karten hinsichtlich Nachhaltigkeit hat.

Aber nicht nur das Unternehmen als Ganzes soll begutachtet werden, denn auch beim Fertigfabrikat ist eine Differenzierung wichtig. Denn, was auf den ersten Blick überzeugend erscheinen mag, wird von uns wissenschaftlich hinterfragt. Beispiel dazu ist die Automobilität. Ist man nun mit einem Elektrofahrzeug klimafreundlicher unterwegs als mit einem herkömmlichen Kraftstofffahrzeug? Rein aus dem Bauch heraus würde man diese Frage mit einem «Ja» beantworten. Es gibt aber Zweifel, und dies zu Recht. Laut einem Bericht von H. Appel ist lokal betrachtet das E-Fahrzeug emissionsfrei und damit sehr umweltfreundlich. Bei der Betrachtung des gesamten Lebenszyklus, von der Herstellung bis zur Verschrottung, allerdings nicht mehr zwingend. Wird der Strom primär aus der Herstellung eines Kohlenkraftwerks bezogen, verschlechtert dies die Ökobilanz massiv.

Es zeigt sich, dass Nachhaltigkeit viel weitreichender ist, als man sich vorstellt. Die Schwierigkeit, alle wichtigen Aspekte beim nachhaltigen Investieren zu berücksichtigen ist augenfällig. Der Markt verändert sich rasch, was von der Investorenschaft viel verlangt, um am Ball zu bleiben. Dazu zählen u.a. kontinuierliches Informieren, sich Wissen anzueignen, Zeit und Energie aufzuwenden und sich mit der Materie intensiv zu beschäftigen. Es lohnt sich aber allemal, denn was spricht dagegen, Gutes zu tun und dabei noch Geld zu verdienen?

Wir investieren das Kapital unserer Kundschaft verantwortungsbewusst und unterziehen alle Anlagen einer strengen Prüfung. Denn wir sind überzeugt davon, dass wir durch dieses Vorgehen Anlagerisiken eingrenzen und Anlagerenditen optimieren können. Letztlich soll in den Portfolios der Zugerberg Finanz nicht nur die ökonomische Rendite stimmen. Auch die ökologischen und sozialen Beiträge durch unsere Anlagetätigkeit müssen nachhaltig überzeugen.

Durch unsere durchgehende Logik quer durch alle Mandatslösungen hinweg erreichen alle Strategien ein gutes Nachhaltigkeitsprofil, auch wenn sie nicht explizit als «nachhaltig» gekennzeichnet sind. Weil wir davon überzeugt sind, dass es sich langfristig lohnt, nachhaltig zu investieren. Nicht nur, aber auch finanziell.

Bei nachhaltigen Infrastrukturanlagen

sehen wir weiter grosses Potenzial mit spannenden Bruttoerträgen

von 4 bis 6 Prozent pro Jahr. Im Bereich der alternativen Anlagen gefallen

uns besonders Privatmarktanlagen, die nicht nur einen grossen

Diversifikations- und Renditebeitrag leisten, sondern auch

als Quelle nachhaltiger Innovationen gelten.

(ZUGERBERG FINANZ, 2020)