Scheidung in der Schweiz: Was ist zu beachten?

Fast jede zweite Ehe in der Schweiz wird geschieden. Die relativ hohe Scheidungsrate lässt sich unter anderem mit der gestiegenen gesellschaftlichen Akzeptanz begründen. Nichtsdestotrotz sind mit diesem Schritt viele zu klärende Aspekte verbunden. Wer sich vorab gut informiert, kann auch in der neuen Lebenssituation zuversichtlich in die Zukunft blicken.

Haben sich Ehepaare auseinandergelebt, bedeutet das noch lange nicht, dass sie sich auch scheiden lassen müssen. Eine Scheidung bedeutet die komplette rechtliche Entzweiung. Plötzlich muss man für sich allein sorgen – im Alltag wie auch später im Alter. Die Regelungen rund um Eigengut, Errungenschaft, Vorbezug und Rente können kompliziert sein. Sind Kinder im Spiel, bringt dies für alle Beteiligten zusätzliche Herausforderungen mit sich.

Geldsorgen und finanzielle Meinungsverschiedenheiten gehören zu den häufigsten Konfliktgründen. Kommt es zu einer Scheidung, spitzen sich diese Konflikte in der Regel weiter zu. Um eine Scheidung in der Schweiz möglichst reibungslos abwickeln zu können, ist es empfehlenswert, sich mit den rechtlichen Bestimmungen und der aktuellen Gesetzeslage auseinanderzusetzen. Eine Scheidung in der Schweiz kann entweder auf einvernehmliche Art oder mit Einreichen einer Scheidungsklage erfolgen. Auf welche es letztlich hinausläuft, hängt vor allem davon ab, ob sich die beiden Parteien einigen können oder nicht. Das Verhalten der beiden Ehepartner beeinflusst auch die Dauer des Scheidungsprozesses. Unkompliziert und deutlich kostengünstiger ist die einvernehmliche Scheidung. Sie dauert in der Regel drei bis vier Monate. Scheidungen auf Klage hingegen können sich über mehrere Jahre hinziehen.

Die einvernehmliche Scheidung

Möchten sich Verheiratete nach der Trennung scheiden lassen, können sie eine Scheidung auf gemeinsames Begehren durch einen Scheidungsantrag und eine Scheidungskonvention einreichen. Grundsätzlich laufen Scheidungen auf gemeinsames Begehren in der Schweiz erheblich schneller und einfacher ab als Scheidungsklagen. Entscheidend ist jedoch, inwiefern die Scheidungskonvention alle relevanten Aspekte klärt oder ob noch Nebenfolgen gerichtlich zu regeln sind. Bei einer umfassenden Einigung werden Sie nach der Einreichung aller Dokumente zu einer Anhörung vor Gericht eingeladen. Dort wird dies geprüft und bei keinen richterlichen Einsprüchen genehmigt.

Die Scheidung auf Klage

Komplizierter gestaltet sich die Scheidung, wenn sie auf einseitigem Begehren der Partnerin oder des Partners eingereicht beziehungsweise eingeklagt wird. Eine Scheidung auf Klage dauert deutlich länger und erfordert auch andere Dokumente zur Einleitung als eine einvernehmliche Scheidung. Im Regelfall können Sie eine Scheidung auf Klage erst dann einreichen, wenn Sie bereits mindestens zwei Jahre getrennt von Ihrem Partner oder Ihrer Partnerin gelebt haben. Ist die Fortsetzung der Ehe aus schwerwiegenden Gründen nicht zumutbar, kann auch vor Ablauf der zweijährigen Trennungsfrist die Scheidung verlangt werden. Mit der Klage wird der Prozess einer strittigen Scheidung eingeleitet. Dabei beurteilt das Gericht Anhörungen. Dies macht die Scheidung auf Klage sehr viel zeit- und kostenintensiver als eine einvernehmliche Scheidung. Das Gericht versucht jeweils, in einer oder mehreren Verhandlungen eine für alle stimmige Einigung zu erreichen. Sind beide Parteien mit dem Urteil zufrieden, kann die Ehe geschieden werden. Falls nicht, kann das Urteil angefochten werden, was weitere Verhandlungen nach sich zieht.

Was kostet eine Scheidung?

Eine Scheidung ist nicht nur emotional, sondern auch finanziell belastend. In der Schweiz liegen die Kosten einer Scheidung in den meisten Fällen bei mindestens 1’500 Franken. Einen landesweiten Pauschalpreis gibt es nicht. Die Kosten hängen von verschiedenen Faktoren ab und variieren von Kanton zu Kanton stark. Bei einer Scheidung fallen behördliche Gebühren sowie Anwalts- und Gerichtskosten an. Wer die Kosten übernimmt, ist vom Format der Scheidung abhängig. Bei einvernehmlichen Scheidungen begleicht in der Regel jede Partei eine Hälfte der Gerichts- und Anwaltskosten. Die Prozesskosten können in der Scheidungskonvention jedoch anderweitig geregelt werden. Bei der Scheidung auf Klage übernimmt die unterliegende Partei die gesamten angefallenen Kosten. Gibt es keine eindeutig unterliegende Partei, teilt das Gericht die Kosten nach Ermessen auf. Wer eine Scheidungsklage zurückzieht, gilt automatisch als unterliegende Partei und hat die Kosten zu tragen. Ist dies aus finanzieller Sicht nicht möglich, kann ein Gesuch um unentgeltliche Rechtshilfe beantragt werden.

Scheidung mit Kind

Der Bruch der Familie kann Kinder erschüttern. Das gewohnte Zusammenleben mit beiden Eltern ist in der Regel beendet, der Umzug in ein neues Zuhause steht vielleicht an. Die Eltern sind gefordert, dem Kind bei der Bewältigung der neuen Situation zu helfen. Auf rechtlicher Ebene sind Sorgerecht, Obhut und Betreuung sowie Kinderalimente zu klären. Für das Kindeswohl ist es immer ratsam, eine einvernehmliche Scheidung anzustreben. Je besser das Verhältnis zwischen den Eltern auch nach der Trennung bleibt, desto besser ist dies auch für das Kind. Darüber hinaus verursacht eine einvernehmliche Scheidung geringere Scheidungskosten und geht mit einem unkomplizierten Scheidungsablauf sowie einer verkürzten Dauer einher.

Kinder haben auch nach der Scheidung grundsätzlich einen Anspruch auf Unterhalt. Der Unterhaltsanspruch des Kindes besteht bis zur Vollendung des 18. Lebensjahres. In gewissen Fällen kann länger Unterhalt gezahlt werden, wenn das Kind beispielsweise eine Ausbildung absolviert. Die Höhe des Unterhalts richtet sich nach den Bedürfnissen des Kindes sowie nach dem Alter und Einkommen der Eltern. Grundsätzlich sind beide Eltern verpflichtet, Unterhalt an die Kinder zu zahlen. Diese Unterhaltspflicht kann durch den Verzicht auf das Elternrecht oder durch eine Veränderung des Sorgerechts beendet werden.

Was passiert mit der AHV?

Die Alter- und Hinterlassenenversicherung AHV) ist eine staatliche Sozialversicherung in der Schweiz. Die obligatorische Rentenversicherung, die sogenannte 1. Säule, soll die eigene finanzielle Absicherung im Alter und bei Hinterbliebenen gewährleisten. Im Falle einer Scheidung kann das während der Ehe angehäufte AHV-Guthaben zu gleichen Teilen aufgeteilt und auf beide AHV-Konten verteilt werden. Wenn ein Ehepartner während der Ehezeit weniger oder gar nicht gearbeitet hat, kann er oder sie Anspruch auf eine AHV-Rente aus der Versicherung des anderen Ehepartners haben. Mit der Klärung der AHV-Fragen im Rahmen der Scheidung wird sichergestellt, dass beide Parteien ihre Ansprüche erhalten und die AHV-Rente korrekt berechnet wird.

Was passiert mit der Pensionskasse (BVG)?

Unter die berufliche Vorsorge (BVG) fallen betriebliche Pensionskassen. Die 2. Säule deckt zusätzlich den finanziellen Bedarf im Alter ab. Grundsätzlich haben beide Ehepartner Anspruch auf die Hälfte der Beiträge, die während der Ehejahre und bis zur Einreichung des Scheidungsverfahrens einbezahlt wurden. Für die Berechnung des Vorsorgeausgleichs innerhalb der 2. Säule werden sämtliche Vorsorgeguthaben beider Ehegatten berücksichtig. Als Grundlage für die Berechnung gilt die Länge der Ehe, also der Zeitraum vom Tag der Eheschliessung bis zum Zeitpunkt der Einleitung des Scheidungsverfahrens beim zuständigen Gericht. Wurde vor der Ehe in einem Vertrag Gütertrennung vereinbart, hat dies keine Auswirkung auf die Aufteilung der Pensionskasse. Die Gütertrennung gilt nur für Guthaben, die bereits vor der Ehe bestanden. Der Ehepartner, der vom Pensionskassenausgleich profitiert, erhält das Geld nicht ausbezahlt. Es wird direkt an die Pensionskasse überwiesen. Ist keine Pensionskasse vorhanden, wird das Geld an ein Freizügigkeitskonto oder eine Freizügigkeitspolice übertragen.

Was passiert mit der privaten Vorsorge?

Was mit den Guthaben der privaten Vorsorge geschieht, hängt vom Güterstand ab, der im Ehevertrag vereinbart wurde. Wurden keine Regelungen getroffen, wird das Vermögen hälftig geteilt. Zudem besteht die Möglichkeit, auch jede andere Regelung zu vereinbaren, um bei der Scheidung auf die Teilung der privaten Vorsorge zu verzichten oder das Geld anders als hälftig zu teilen.

Was bedeutet Gütertrennung?

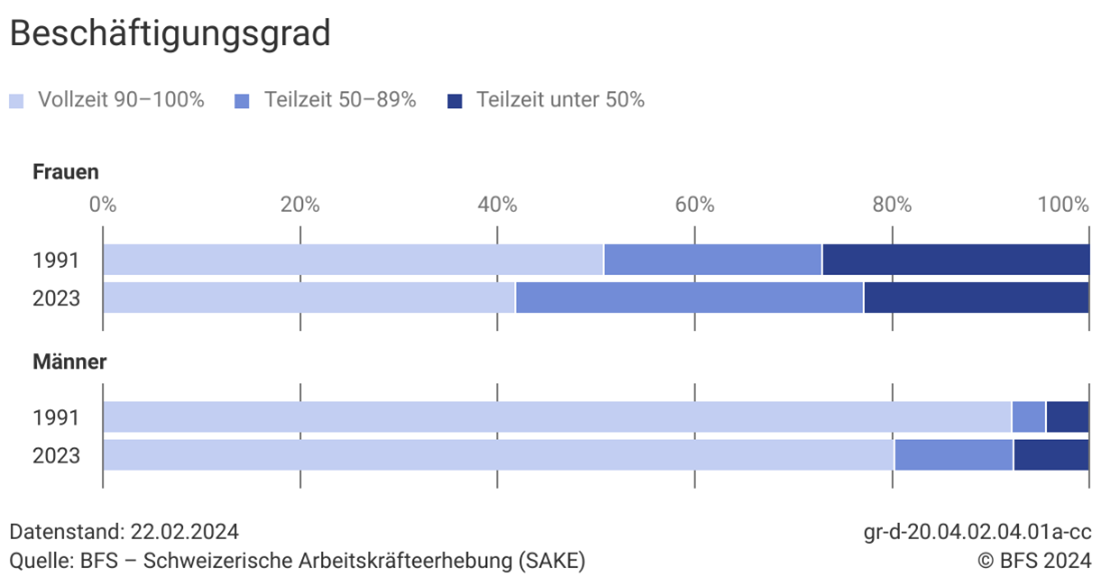

In der Schweiz haben Eheleute die Möglichkeit, mit einem Ehevertrag eine Gütertrennung als Güterstand zu vereinbaren. Bei diesem Güterstand behalten beide Eheleute die Rechte am eigenen Vermögen und es bestehen keine gemeinsamen Vermögensrechte. Wenn nichts anderes vereinbart ist, gilt bei der Eheschliessung der gesetzliche Güterstand der Errungenschaftsbeteiligung. Bei der Gütertrennung wird das Eigentum am Vermögen nicht geteilt und beide verwalten ihr Vermögen unabhängig voneinander. Demnach muss bei einer Scheidung das Vermögen nicht untereinander aufgeteilt werden, denn es gibt keine güterrechtlichen Ansprüche auf das Vermögen des jeweils anderen. Ein positiver Punkt ist: Jede und jeder haftet für die eigenen Schulden, so dass die Schulden nicht auf die oder den jeweils anderen übertragen werden können. Bei einer Errungenschaftsbeteiligung haftet der Ehepartner, der die Schulden verursacht, ebenfalls mit seinem gesamten Vermögen. Anderseits besteht bei der Gütertrennung für den Ehepartner oder die Ehepartnerin mit geringerem Vermögen und ohne finanzielle Tätigkeit die Gefahr, nach einer Scheidung ohne finanzielle Mittel dazustehen. Daher stellt die Gütertrennung für finanziell schwächere Ehepartner und -partnerinnen ein erhebliches Risiko dar.

Wann wird nicht zur Hälfte geteilt?

Bei einer kurzen Ehe von 36 Monaten findet ein Vorsorgeausgleich nur auf Antrag eines Ehepartners statt. Ist der Wertunterschied gering, kann sich das Gericht dafür entscheiden, keinen Ausgleich durchzuführen. Auch wenn beide Eheleute mit dem Verzicht einverstanden sind, kann das Gericht diesen Verzicht akzeptieren, sofern er nach Auffassung des Gerichts unter Berücksichtigung der konkreten Umstände als angemessen erscheint.

Fazit

Scheidungen sind heute unbestritten einfacher als früher. Dennoch kann ein Ehe-Aus alle Beteiligten stark belasten. Der Entscheid fordert emotional und die Vorbereitungen für die Trennung sind mühsam. Ist eine gemeinsame Zukunft nicht mehr möglich, fahren alle Beteiligten – Eheleute wie auch Kinder – mit einer einvernehmlicher Scheidung besser. Der Prozess ist kürzer und schlägt finanziell nicht so zu Buche wie eine Scheidung auf Klage.