Ruhestand unter Palmen.

Sonnige und exotische Orte sind nicht nur beliebte Urlaubsziele. Immer mehr Menschen in der Schweiz spielen mit dem Gedanken, ihren Ruhestand im Ausland zu verbringen und das angenehme Klima sowie günstigere Lebenshaltungskosten zu geniessen. Statistisch gesehen ist in den letzten Jahren die Zahl der Auswanderungswilligen in der Altersgruppe 65+ am stärksten gewachsen. Ein solcher Schritt sollte auf alle Fälle wohlüberlegt sein und gut vorbereitet werden, damit der Traum vom Lebensabend in der Ferne nicht enttäuschend endet.

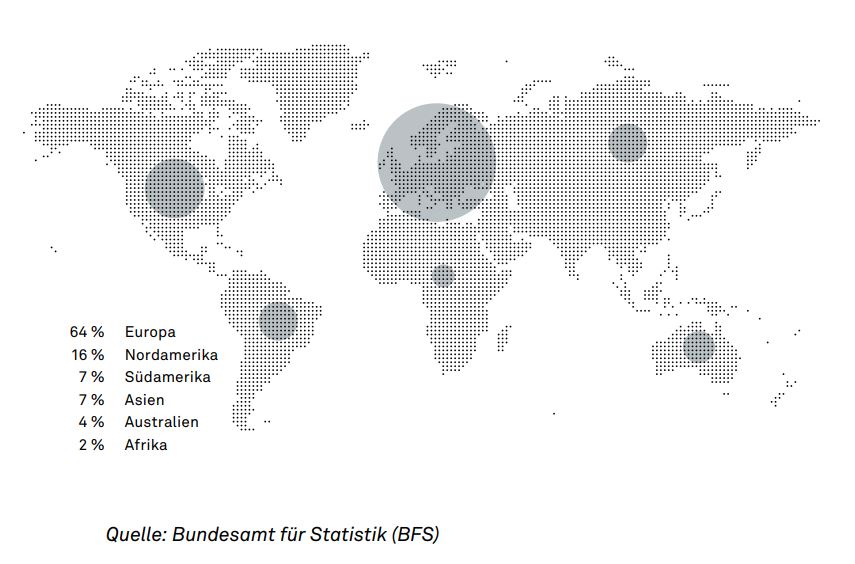

Per 31. Dezember 2022 waren mehr als 800’000 Schweizerinnen und Schweizer im Ausland gemeldet – dies entspricht einen Anstieg von 1,5% gegenüber 2021. Ein Grossteil (64 %) lebt in Europa, bevorzugt in Frankreich, Deutschland, Italien, dem Vereinigten Königreich und Spanien. Ausserhalb von Europa leben die meisten Schweizerinnen und Schweizer in Amerika, gefolgt von Asien, Ozeanien und Afrika. Gemäss Altersstruktur ist die Mehrheit (56 %) zwischen 18 und 64 Jahre alt. Wie bereits zum Vorjahr ist die Zunahme von 3,4 % in der ältesten Altersgruppe ab 65 Jahren am höchsten.

Bevor es an die grosse Reise geht, rechnen Sie idealerweise genügend Vorbereitungszeit für Ihren Auslandsaufenthalt oder die Auswanderung mit ein. Der erste Schritt der Planung sollte sein, sich genau über das Auswanderungsland zu informieren. Passen die politische Situation, das Gesundheitssystem, die Infrastruktur, das Klima, die Sprache und die gesellschaftlichen Gegebenheiten zu meinen Vorstellungen? Weiter sollten Auswanderungsinteressierte die eigene Ausgangssituation reflektieren: Was sind die individuellen Bedürfnisse im Hinblick auf die Gesundheitsabsicherung, die finanziellen Mittel (langfristiges Budget) und den gewünschten Lebensstandard? Nachfolgend beleuchten wir einige für die Auswanderungsplanung wichtige Punkte und geben allgemeine Hinweise und Denkanstösse.

Einreise- und Aufenthaltsbewilligung sowie Zollvorschriften

Durch die Bilateralen Abkommen zwischen der Schweiz und der EU werden Schweizerinnen und Schweizer wie EU-Bürgerinnen und -Bürger behandelt. Als Pensionierte haben sie Anrecht auf eine Aufenthaltsbewilligung, wenn sie gültige Ausweispapiere, Kranken- und Unfallversicherungspolice sowie eine Rentenverfügung als Beweis ausreichender finanzieller Mittel vorweisen können. Der Mindestbetrag des lokalen Fürsorgetarifs muss erfüllt sein, da kein Anspruch auf Sozialhilfe besteht.

Die Einreisevorschriften ausserhalb der EU/EFTA sind von Land zu Land unterschiedlich geregelt. Vielfach sind Visaverfahren vorgeschaltet. Einige Länder sind bei der Erteilung von Aufenthaltsgenehmigungen für pensionierte Neueinwandererinnen und -einwanderer sehr zurückhaltend und es bestehen bessere Aussichten auf eine Aufenthaltsbewilligung, wenn Kapital im Land investiert wird (sogenannte investment visa). Es ist auf alle Fälle ratsam, sich vorab bei der ausländischen Botschaft des Wunschlandes über die Einreise-, Aufenthalts- und Zollbestimmungen zu informieren. Vielfach kann der gebrauchte Hausrat zoll- und steuerfrei in das Auswanderungsland eingeführt werden. Gewisse Länder erheben jedoch Zölle und Mehrwertsteuern auf Umzugsgut. Auch gibt es vielfach Spezialregelungen für bestimmte Gegenstände. Wer die Einfuhrbestimmungen seines zukünftigen Wohnlandes nicht kennt, kann bei der Einreise unangenehme Überraschungen erleben.

Nach Ihrer Ankunft im Auswanderungsland sollten Sie sich fristgerecht bei der zuständigen Behörde (Immigrationsbehörde) sowie innert 90 Tagen bei der schweizerischen Auslandsvertretung anmelden. Ausländische Rentenberechtigte benötigen in der Regel eine Aufenthaltsbewilligung, auch wenn sie sich nicht das ganze Jahr im Land aufhalten.

Kranken- und Unfallversicherung

Die Gesundheitsvorsorge und die länderspezifische, versicherungstechnische Absicherung Ihrer ärztlichen Versorgung sind sehr wichtige Themen. Informieren Sie sich unbedingt über die ärztliche Versorgung in Ihrem Auswanderungsland und die für Sie individuell erforderliche Kranken- und Unfallversicherungsabsicherung. Auch sollten Sie sich für den Fall der Fälle Gedanken über Patienten- und Vorsorgevollmachten machen und sich überlegen, was Sie möchten, falls Ihr Gesundheitszustand eine selbständige Lebensform nicht mehr zulassen sollte. Patienten- und Vorsorgevollmachten sollten so gestaltet werden, dass sie im Auswanderungsland rechtlich akzeptiert und sprachlich verstanden werden.

Für Rentnerinnen und Rentner, die sich in der EU/EFTA niederlassen, gelten besondere Bestimmungen. Falls Sie nur eine Rente aus der Schweiz beziehen, können Sie Ihre Schweizer Krankenversicherung grundsätzlich beibehalten. In verschiedenen EU-Ländern besteht ein Wahlrecht der Versicherungsunterstellung, die auch einen Wechsel in das lokale System ermöglicht. Da ein guter, kostendeckender Krankenversicherungsschutz wichtig ist, lassen Sie sich zu diesem Thema am besten individuell beraten.

Bei Wegzug in ein Land ausserhalb der EU/EFTA ist die Beibehaltung der gesetzlichen Krankenversicherung in der Schweiz nicht mehr möglich. Über einen spezialisierten Versicherungsanbieter sollte man sich daher für den Krankheitsfall mittels einer individuell zugeschnittenen internationalen Versicherungslösung absichern.

Sobald die Weiterversicherung in der Schweiz nicht mehr möglich ist, fällt die obligatorische Unfallversicherung weg und ist selbst zu organisieren. Auch hier sollte man sich im Vorfeld über die im Auswanderungsland geltenden Bestimmungen zum Thema Unfallversicherung genau informieren und sich dementsprechend absichern.

Finanzielle Aspekte

Wie ist die finanzielle Ausgangssituation und wie viel muss angespart sein, um im Ruhestand wie gewohnt oder sogar besser leben zu können? Erstellen Sie im Vorfeld Ihr individuelles Auswanderungsbudget. Ganz wichtig: Sie sollten genau wissen, über welche Kaufkraft Sie mit Ihrem Nettoeinkommen vor Ort verfügen. Je nach Land sind gewisse Dinge allenfalls massiv teurer oder überraschend günstiger als in der Schweiz. Während Besuchsreisen sollten Sie herausfinden, was der Alltag in Ihrem Wunschland kostet (Mieten, Lebensmittel, Dienstleistungen, Versicherungen etc.). Sie sollten Ihr Auswanderungsbudget überprüfen und bei Bedarf anpassen. Es besteht auch die Möglichkeit, sich vorab über Schweizer Plattformen mit Mitbürgerinnen und -bürgern des Wunschlandes in Verbindung zu setzen, um sich besser auf die Reise vorzubereiten und die individuellen Fragen möglichst praxisnah beantwortet zu bekommen.

Ein weiteres wichtiges Thema ist die Sicherstellung der Rentenauszahlungen aus der Schweiz.

Den Wohnsitzwechsel sollten Sie Ihrer Pensionskasse und der AHV-Ausgleichskasse möglichst früh mitteilen, damit die Überweisung der Renten ohne Verzögerung klappt. Die AHV-Rente können Sie sich an jeden beliebigen Wohnort überweisen lassen oder wie gewohnt auf ein persönliches Postcheck- oder Bankkonto in der Schweiz auszahlen lassen. Hilflosenentschädigungen und Ergänzungsleistungen werden hingegen nur bei Wohnsitz in der Schweiz ausgezahlt.

Leistungen der beruflichen Vorsorge (2. Säule) sowie Leistungen der privaten Vorsorge (3. Säule) können grundsätzlich im Ausland bezogen werden. Bei Renten- oder Kapitalbezug ist stets das Vorsorgereglement der Vorsorgeeinrichtung massgebend und man sollte sich daher im Vorfeld genau über die Vorgaben der jeweiligen Vorsorgeinstitutionen erkundigen. Insbesondere wenn Sie eine vorzeitige Pensionierung anstreben, gilt es Sonderbestimmungen zu beachten, die den Bezug von Barauszahlungsmöglichkeiten beschränken können.

Steuern auf die Rente

Mit dem definitiven Wegzug endet die unbeschränkte Steuerpflicht in der Schweiz und das gesamte Einkommen und Vermögen werden ab diesem Zeitpunkt im Ausland unbeschränkt steuerpflichtig. Bei Wohnsitz im Ausland werden auf AHV-Renten in der Schweiz keine Quellensteuern erhoben. Renten aus Pensionskassen unterliegen nur dann der Schweizer Quellensteuer, wenn die Schweiz mit dem Staat, in dem die Rentenempfängerin bzw. der Rentenempfänger Wohnsitz hat, kein DBA unterhält. Beim Bezug von Kapitalleistungen aus schweizerischen Pensionskassen und Einrichtungen der gebundenen Vorsorge (2. Säule, Säule 3a) wird hingegen in der Schweiz stets die Quellenbesteuerung angewendet. Sofern ein Doppelbesteuerungsabkommen zwischen der Schweiz und dem Wohnsitzstaat das Besteuerungsrecht dem Wohnsitzstaat zuweist, wird diese Quellensteuer auf Gesuch hin zurückerstattet.

Es empfiehlt sich bei Kapitalbezügen im Vorfeld genau zu prüfen, ob es steuerlich günstiger ist, den gewünschten Kapitalbezug vor der Auswanderung oder erst nach Wohnsitznahme im Ausland durchzuführen.

Auf Dividenden schweizerischer Gesellschaften, Obligationenzinsen schweizerischer Schuldner sowie von Zinsen schweizerischer Bankguthaben wird die Verrechnungssteuer (35 %) abgezogen. Auch diese Steuer kann gestützt auf ein Doppelbesteuerungsabkommen mit dem Wohnsitzstaat auf Basis des jeweiligen Doppelbesteuerungsabkommens zurückgefordert werden. In Ländern, die kein Doppelbesteuerungsabkommen mit der Schweiz abgeschlossen haben, kann es somit vorkommen, dass Renten und Kapitalbezüge aus der Schweiz doppelt versteuert werden. Sollten Sie auch weiterhin über Schweizer Immobilien verfügen oder in der Schweiz geschäftliche Erträge erzielen, bleiben Sie mit diesen Einkünften- und Vermögensanteilen beschränkt steuerpflichtig und zur Abgabe einer Schweizer Steuererklärung verpflichtet.

Geldtransfer, Devisen und Immobilien

In gewissen Ländern bestehen beim Geldtransfer mit dem Ausland Einschränkungen zum Beispiel aufgrund von Besteuerung oder Wechselkursbestimmungen. Einwandererinnen und Einwanderer können teilweise auch nicht überall ein Bank- oder Postkonto eröffnen. Unser Tipp: Informieren Sie sich im Vorfeld bei Bank und Kreditkartenfirma über die Möglichkeiten und Konditionen des Geldtransfers in das Auswanderungsland. Falls Sie planen ein Haus zu kaufen, ist auch auf die lokalen Devisenbestimmungen zu achten. Je nach Land ist es empfehlenswert, aus wirtschaftlichen und politischen Gründen stets einen Teil des Vermögens in der Schweiz zu belassen.

Regelung der erbrechtlichen Aspekte

Für die Regelung des Erbschafts- und Nachlassverfahrens ist grundsätzlich die Rechtsordnung des letzten Wohnsitzstaates massgebend. Diese legt fest, welcher Staat dafür zuständig ist und welches Recht zur Anwendung kommt, welche formalen Anforderungen die letztwilligen Verfügungen erfüllen müssen und welcher Spielraum dabei besteht. Denn als Auslandschweizerin und -schweizer haben Sie eine Beziehung zu mindestens zwei Rechtsordnungen. Ob und wie Sie die Erbschaft nach gewohntem Schweizer Recht regeln können, sollten Sie mittels einer Rechtsberatung im Wohnsitzstaat klären. Hierbei sollten Sie auch prüfen lassen, welche Erbschaftssteuern das neue Wohnsitzland im Erbfall erheben würde und ob es zur Doppelbesteuerung kommen kann.

Alltag, Umfeld und Integration

Wenn es darum geht, sich in der neuen Heimat zu integrieren, sollten nicht nur Lebenshaltungskosten und das Klima berücksichtigt werden. Gewohnte Lebensumstände und Zugehörigkeit spielen ebenfalls eine wichtige Rolle. Die Vorstellungen sind unterschiedlich, die Bedürfnisse individuell. Nach der Auswanderung ist es oft schwierig, enge Beziehungen zu Verwandten, Freunden und Bekannten in der Schweiz zu pflegen. Hier gilt es also die eigenen Bedürfnisse festzuhalten und sie mit den lokalen Möglichkeiten zu vergleichen.

Fazit

Der Ruhestand im Ausland will wohl geplant sein – genauso wie eine Pensionierung in der Schweiz. Es ist sinnvoll und wichtig sich so früh wie möglich mit dem Thema Auswanderung zu beschäftigen und mit fachlicher Beratung die persönlichen Fragen und Bedürfnisse zu beleuchten. So erhalten Sie einen Überblick über Ihre Finanzen und haben genügend Zeit, Ihre Planung bis zur Pensionierung Ihren Zielsetzungen entsprechend zu optimieren.

Für ein erstes, kostenloses und unverbindliches Informationsgespräch kontaktieren Sie uns per Mail (kontaktanfrage@vpz.ch) oder rufen Sie unsere kostenlose VPZ Hotline unter 0800 822 288 an, um direkt einen Termin mit Ihrem Beratungsspezialisten zu vereinbaren. Eine ganzheitliche Planung mit Weitsicht koordiniert Ihre Situation, deckt Optimierungsmöglichkeiten auf und bringt langfristigen Erfolg.