Was kostet das Leben in der Schweiz?

Sich nach dem Studium im Ausland beweisen oder nach der Pension das Leben in der Ferne geniessen, das steht bei vielen Schweizerinnen und Schweizern weit oben auf der Wunschliste. Andere wiederum möchten aus dem Ausland in die Schweiz ziehen. Zu verlockend sind hier die Angebote für gut ausgebildete Fachkräfte. Trotz hohem Lohnniveau sind die Wohn- und Lebenshaltungskosten nicht zu unterschätzen. Mit einer soliden Budgetplanung lassen sich Überraschungen vermeiden.

Die Lebenshaltungskosten in der Schweiz zählen zu den weltweit höchsten. Wie und wofür wir unser Geld ausgeben und wie viel am Ende des Monats unterm Strich übrig bleibt, hängt neben dem Einkommen von diversen anderen Faktoren ab: von unserer Herkunft, individuellen Bedürfnissen und Aktivitäten, aber auch von persönlichen Wert- und Lebensvorstellungen. Wer mit dem Gedanken spielt, in die Schweiz zu ziehen, kann sich anhand von Durchschnittswerten einen ersten Gesamteindruck verschaffen. Der Schweizer Warenkorb liefert beispielsweise hilfreiche Anhaltspunkte zu den Lebenshaltungskosten.

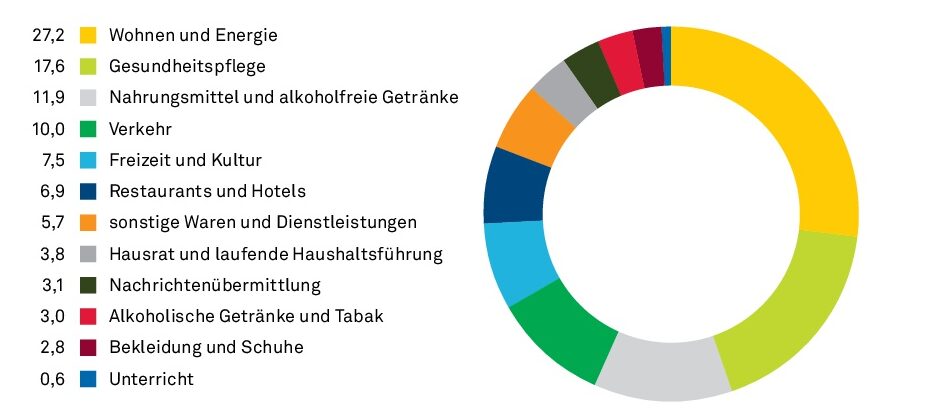

Der druchschnittliche Schweizer Warenkorb 2021 in Prozent

Quelle: Zahlen in Anlehnung an den Landesindex der Konsumentenpreise (LIK) 2021 des Bundesamtes für Statistik (BFS)

Eine verlässliche Planungsgrundlage liefert ein detailliertes und realistisch ausgefülltes Budget – vor und nach dem Umzug. In der Schweiz angekommen, empfiehlt es sich das Budget bei Bedarf anzupassen: Welche Positionen fallen weg, welche Kosten kommen hinzu? Wichtig ist, die Ausgaben regelmässig und vollständig über einen längeren Zeitraum zusammenzutragen.

Wohnen und Steuern: kantonale Unterschiede

Der Wohnsitz hat einen massgeblichen Einfluss auf Ihre Lebenshaltungskosten. Er beeinflusst unter anderem, wie hoch die Steuern sind und wie viel für Ihr Zuhause oder die Krankenkasse zu kalkulieren ist.

Die Mietpreise sind in den Schweizer Regionen sehr unterschiedlich und variieren innerhalb eines Kantons nochmals stark. Beispielsweise sind die Mietpreise in den Kantonen Schwyz, Zug und Zürich schweizweit am höchsten. Durchschnittlich am wenigsten zahlen Sie für eine Mietwohnung in den Kantonen Glarus, Neuenburg und im Jura. Zudem legt jede Gemeinde die Steuersätze individuell fest, was zu erheblichen Differenzen der Steuerbelastung führt.

Der Schweizer Nettolohn und die Sozialabgaben

Im Schweizer Lohnsystem werden Sozialabgaben monatlich direkt vom Bruttolohn abgezogen und Sie als Arbeitnehmerin oder Arbeitnehmer erhalten den Nettolohn. Die Abzüge sind jeweils detailliert auf dem Lohnausweis aufgeführt. Aktuell setzen sich die Abzüge für Arbeitnehmende wie folgt zusammen:

- Alters- und Hinterlassenenversicherung (AHV) – 4,35 %

- Invalidenversicherung (IV) – 0,70 %

- Erwerbsersatzordnung (EO) – 0,25 %

- Arbeitslosenversicherung (ALV) – je nach Jahreslohn

- Berufliche Vorsorge (BVG) – je nach Alter

- Quellensteuer (QST) – abhängig vom Wohnort

Die Schweizer Altersvorsorge

Das Vorsorgesystem in der Schweiz basiert auf einem 3-Säulen-Prinzip: die staatliche, berufliche und private Vorsorge.

1. Säule – staatliche Vorsorge

Die 1. Säule setzt sich aus der AHV, IV sowie allfälligen Ergänzungsleistungen zusammen und dient der Existenzsicherung. Werden beispielsweise infolge Studienzeit oder vielen, kürzeren Arbeitseinsätzen bei verschiedenen Arbeitgebern keine AHV-Beiträge entrichtet, können Beitragslücken entstehen. Diese Lücken können eine Kürzung der AHV-Rente nach sich ziehen. Ein fehlendes Beitragsjahr führt im Prinzip zu einer Kürzung um mindestens 2,3 %. Sind die Beitragslücken innerhalb der letzten fünf Jahre entstanden, können Nachzahlungen geleistet und somit die Lücken wieder geschlossen werden.

2. Säule – berufliche Vorsorge

Die berufliche Vorsorge soll die Fortsetzung der gewohnten Lebenshaltung sichern und wird in die obligatorische und die überobligatorische – auch freiwillige berufliche Vorsorge – unterteilt. Im obligatorischen Teil werden Jahreslöhne bis zu einem Maximalbetrag versichert, welcher jährlich variieren kann. Der freiwillige, also überobligatorische Teil, versichert dann den darüberliegenden Lohnanteil.

3. Säule – private Vorsorge

Die 3. Säule, Ihre private Vorsorge, ist eine individuelle Ergänzung. Hier unterscheiden wir zwischen der gebundenen Vorsorge Säule 3a und der freien Vorsorge Säule 3b. Das angesparte Vermögen der Säule 3a kann nur unter bestimmten Voraussetzungen bezogen werden, geniesst jedoch gewisse steuerliche Vorzüge. Denn anders als bei der Säule 3b ist das Vermögen der gebundenen Vorsorge steuerbefreit und die gesetzlich vorgeschriebenen Beiträge können dem steuerbaren Einkommen abgezogen werden. Über die freie Vorsorge Säule 3b kann hingegen jederzeit und ohne Einschränkung verfügt werden.

Planung ist die halbe Miete

Neuanfänge sind nicht zuletzt dazu da, um einen soliden Grundstein zu legen. Jedoch warten viele Herausforderungen auf Zuzügerinnen und Zuzüger, die sich in der Schweiz niederlassen wollen. Deshalb ist eine gute finanzielle Planung essenziell. Tägliche Ausgaben sind individuell und lassen sich am besten mit einem massgeschneiderten Budget festhalten. Dieses zeigt nicht nur die anfallenden Budgetpositionen auf, sondern verschafft Ihnen auch einen Überblick zu Ihren finanziellen Mitteln und wie sich die Verpflichtungen mit den Einnahmen in Einklang bringen lassen. Für unregelmässige oder unvorhersehbare Kosten empfiehlt es sich, Rückstellungen zu bilden und diese klar von den Ersparnissen zu trennen. So behalten Sie Ihre Finanzen im Griff – unabhängig davon, was Ihr Leben in der Schweiz kostet.

Für ein erstes, kostenloses und unverbindliches Informationsgespräch kontaktieren Sie uns unverbindlich per Mail (kontaktanfrage@vpz.ch) oder rufen Sie unsere kostenlose VPZ Hotline unter 0800 822 288 an, um direkt einen Termin mit Ihrem Beratungsspezialisten zu vereinbaren. Eine ganzheitliche Planung mit Weitsicht koordiniert Ihre Situation, deckt Optimierungsmöglichkeiten auf und bringt langfristigen Erfolg.